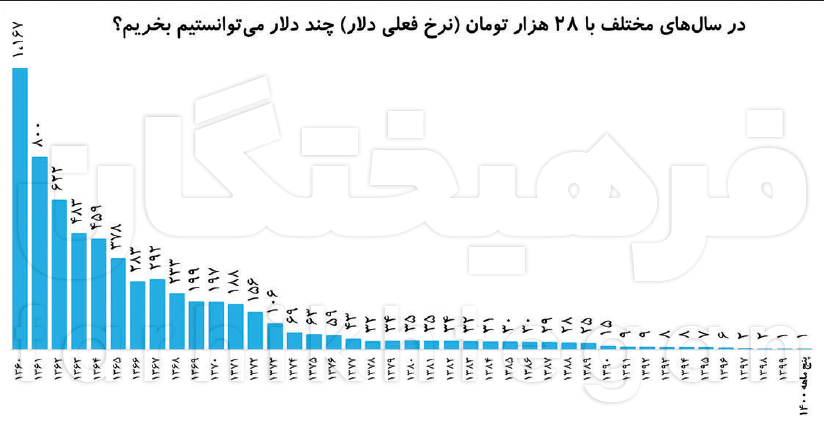

به گزارش گروه رسانه های دیگر خبرگزاری آنا، بند «ب» ماده10 قانون پولی و بانکی کشور، صریحا یکی از اهداف بانک مرکزی و بهنوعی مهمترین آن را «حفظ ارزش پول» میداند و معتقد است این بانک باید با اعمال سیاستهای پس از کنترل و ایجاد ثبات مالی درنهایت رشد تولید و اقتصاد را به ارمغان آورد. با وجود این، اما تا بهحال ارزش ریال از گزند تورمها و شوکهای خارجی و داخلی در امان نبوده و در 4دهه اخیر بیش از 280هزار درصد ضعیفتر از دلار شده است. درواقع هر هزارتومانی در سال 60 درحال حاضر بیش از 2میلیون و 900هزار تومان ارزش دارد.

البته این قیاس و سنجش اینچنینی «ریال» اعتبار علمی ندارد و عموما کارشناسان اقتصادی به اشتباه یا برای سادگی فهم عموم، ارزش پول ملی یا همان ریال را در نرخ برابری با دلار ارزیابی میکنند. اینکه با هزارتومان چه مقدار دلار به ما میدهند اهمیتی ندارد اما اینکه با همان پول چه مقدار کالا و خدمات به ما میفروشند، مهم است. «کسری بودجه دولت»، «خلق نقدینگی بانکها» با ایجاد تورم و «فزونی واردات (و قاچاق کالا) بر صادرات» با ایجاد فشار بر قیمت دلار سه عامل اصلی از دست رفتن ارزش پول ملی و تضعیف آن هستند. این موضوع درحال حاضر نهتنها بهلحاظ اقتصادی اولویت دارد بلکه ماهیت سیاسی و حیثیتی نیز پیدا کرده است.

از دولت جدید انتظار میرود هرچه سریعتر اقدام به تعیین رئیسکل بانک مرکزی کرده و ایشان نیز از برنامههای خود برای کنترل قیمت دلار رونمایی کند. اقتصاد کشور ما بهدلایلی که در ادامه خواهید خواند نمیتواند مانند برخی از دیگر کشورها نرخ دلار را بهحال بازار بسپارد یا بهمانند برخی کشورهای عربی از منابع لایزال و بدون تهدید دلاری برخوردار باشد و بتواند نرخ را روی قیمتی ثابت کند.

سیستم مدیریت نرخ ارز در محدوده معقول بهترین مکانیسم برای اداره بازار ارز در ایران است اما تعیین همان محدوده محل اختلاف بزرگی بین اقتصاددانان است. علیالحساب آنچه بین کارشناسان مشترک است راههای تقویت و حفظ ارزش پول ملی است.

تنوع صادراتی و توسعه صادرات نفتی و صنعتی، جلوگیری از قاچاق کالا و ارز که حجم آن بیش از 20درصد حجم کل تجارت کشور تخمین زده میشود، تلاش برای آزادسازی منابع دلاری کشور، تلاش برای تهاتر کالا با دیگر کشورها، کنترل تورم از طریق انضباط مالی دولت و محدود کردن بانکها در خلق بیحد و حصر نقدینگی و مدیریت واردات کالا و اجتناب از واردات کالا با مکانیسم ساده تولید ازجمله اقداماتی است که انتظار میرود رئیسکل جدید بانک مرکزی در همکاری با وزرای اقتصاد، نفت، صمت و سازمان برنامه به انجام آنان اهتمام کند.

دولت و بانکها؛ قاتل «پول ملی»

«ارزش پول ملی» کاهش پیدا کرده. برخلاف این عبارت سخت و نچسب، مردم در روزمرگیهای خود بهشدت این مفهوم را قابل درک و ملموس میبینند و شاید تنها در تفسیر آن از عبارات و اصطلاحات درشت استفاده نکنند والا جیب و سفرههایشان قبل از تئوریهای اقتصادی میداند افت ارزش ریال چه معنی داشته و پیامد و بسامد آن چه خواهد بود.

پای تعریف بزرگترها هم که نشسته باشید احتمالا برای شما از ارزش پول ملی در دوران جوانیشان خواهند گفت. اینکه فلان زمین 500 تومان معامله شده و یا با حقوق هزار تومانی در سال 65 چند سر عائله در بهترین کیفیت زندگی قرار داشتهاند، محوریت صحبتهای اقتصادی آنان خواهد بود.

پول خود یک کالاست که به لحاظ حقوقی، فرهنگی و اجتماعی بین همه مردم برای خریدوفروش کالا و یا ارزشگذاری کالاها پذیرفته شده و فینفسه دارای ارزشی نیست که بخواهد بالا و پایین شود. پس اینکه بزرگترها میگویند پول بیارزش شده، بدین معنی نیست که یک ورق 10 هزارتومانی دیگر 10 هزارتومان ارزش ندارد بلکه مردم و فروشندگان، کالا و خدمات کمتری در مقایسه با گذشته در ازای آن 10 هزارتومانی ارائه خواهند کرد.

این مساله میتواند چند دلیل داشته باشد. اولا؛ تعداد پولها حالا چه سکه چه کاغذی و چه موجودیهای حسابهای بانکی (مجموع اینها به معنی نقدینگی است) آنقدر زیاد شده که به تبع ارزش آن افت کرده است. در علم اقتصاد به این موضوع تورم از ناحیه پول گفته میشود و اینچنین تفسیر میشود که پول درحقیقت خنثی بوده و موجبات افزایش تولید کالا و خدمات را فراهم نمیسازد و هرگونه افزایش نقدینگی اگر همزمان با رشد اقتصادی نباشد درنهایت به تورم و پایین آمدن ارزش پول منجر خواهد شد.

در کشور ما افزایش نقدینگی معلول عملکرد دولت و بانکهاست. دولت کسری بودجهای دارد که بهعنوان مثال برای بودجه 1400 بیش از 400 هزار میلیاردتومان است، که مجبور است از محلی آن را تامین کند. چاپ پول توسط بانک مرکزی و استقراض دولت از او راحتترین کار و بیدردسرترین کار ممکن برای تامین این کسری است که دولت به روشهای مختلف سراغ آن میرود. یک سال با افزایش خالص داراییهای بانک مرکزی و سال بعد با روش دیگر اقدام به استقراض میکند. اینجاست که پایه پولی رشد کرده، در ادامه به نقدینگی تبدیل شده و تورم خلق میشود و کالایی که تا دیروز 5 هزارتومان بوده حالا صاحب آن به فروش کمتر از 7 هزارتومانش راضی نخواهد شد.

اما بانکها هم در کاهش ارزش پول ملی و درواقع خلق نقدینگی نهتنها بیتقصیر نبوده بلکه بار اصلی این گناه را به دوش میکشند. سیستم بانکی با استفاده از یک بازی پانزی و کنار گذاشتن وظیفه اصلی خود یعنی واسطهگری مالی با خلق اعتبارات و درواقع اعداد و ارقام، اقدام به افزایش سپرده و تسهیلات میکند و درنهایت نقدینگی را افزایش میدهد. اینجا نیز تورم دیگری خلق میشود که قوزی بالای همه قوزهای اقتصاد ایران است. این تورم درنهایت باعث کاهش ارزش پول ملی، افزایش نرخ برابری با ارزهای خارجی، افزایش نااطمینانی و... خواهد شد.

ریال 280 هزار درصد ضعیفتر شده

در کنار خلق نقدینگی، شوکها و بحرانهای خارجی به اقتصاد تحمیل میشود و این مساله موجبات افزایش هزینههای تولید کالا و خدمات را فراهم میآورد، درنهایت تولیدکنندگان بهناچار دست به کاهش تولید کالا و خدمات خود میزنند و درنهایت نهتنها اشتغال کاهش پیدا کرده بلکه صادرات و مراودات تجاری کشور با اقتصادهای دیگر دنیا کاهش خواهد یافت و همین موضوع نرخ برابری پول داخلی با پولی خارجی را (همان نرخ دلار فرض کنید) تحتفشار قرار داده و درواقع افزایش خواهد داد. در 4 دهه اخیر سالانه بهطور میانگین 25درصد نقدینگی افزایش پیدا کرده و ایضا رشد میانگین و سالانه تورم نیز در همین حدود بوده است.

جالب است که بدانید رشد سالانه دلار در بازار آزاد هم همین رقم بوده است. در یک حساب سرانگشتی میتوانیم مجموع افزایش نرخ دلار در بازار آزاد را بیش از 280 هزار درصد (2800 برابر) تخمین بزنیم. این رقم بهحدی عظیم است که یعنی اگر کالایی در سالهای ابتدایی دهه 60 تنها یک تومان قیمت داشته، حالا باید بهای آن را 3هزار تومان درنظر گرفت.

ارزش پول ملی به چه بستگی دارد؟

قبل از آنکه برای احیای ریال و یا پول نسخهای بپیچیم، باید در دو مورد رفع ابهام کنیم. اولا؛ ارزش مبادلهای اسمی ریال یا همان نرخ برابری ریال در برابر دلار به هیچوجه به معنی ارزش و یا قدرت پول ملی نبوده و صرفا یک شاخص اسمی از نحوه تبدیل این دو پول به یکدیگر است. مثلا اگر گفته شود هر یک دلار برابر با 28 هزارتومان است و بعد از آن بانک مرکزی ایران اقدام به حذف 4 صفر از پول ملی کند، هر یک دلار با 28 تومان برابر خواهد شد.

پس این نرخ تنها واحد اندازهگیری بوده و نشاندهنده قدرت پول ملی نیست. دوم، ارزش حقیقی پول همانطور که در قسمت اول اشاره شده، به معنی کالا و خدماتی است که در قبال مثلا هزارتومان به ما میفروشند و به معنی تعداد دلاری نیست که به ما میدهند.

باوجود این، تعریف دقیق و علمی ارزش پول ملی چنین چیزی خواهد بود: ارزش پول ملی به معنی قدرت دستمزد و حقوق مردم در خرید کالا و خدمات و یا اشتیاق خارجیها برای نگهداری و یا خرید پول ملی ماست. حالا اما عمده اقتصاددانان یا به غلط یا برای ساده کردن مفهوم برای مردم، قدرت پول ملی را تنها در آن شاخص برابری ارزیابی میکنند و وقتی نرخ دلار روزانه بالا میرود این تحلیل را دارند که ارزش پول ملی هم روزانه پایین میآید. بهناچار برای ساده کردن تحلیل، نرخ برابری و مبادلهای ریال به دلار را بهعنوان شاخصی برای سنجش ارزش پول ملی درنظر میگیریم و نظر موافقان و مخالفان را بررسی میکنیم.

الزامات چهارگانه تقویت پول ملی

مخالفان با ارزش بودن پول ملی معتقدند که نرخ ریال در برابر دلار باید با توجه به اختلاف تورم ایران و آمریکا بهصورت سالانه مشخص و نظام مدیریتی ارز باید در اختیار بازار باشد تا نرخ دلار در حالت تعادلی کشف شود. اقتصاددانان در تمجید از این مکانیزم معتقدند که در چنین حالتی نرخ دلار بهصورت پیوسته و نه یکباره رشد خواهد کرد و بهدلیل ارزان بودن کالاهای ما برای خارجیها صادرات نیز افزایش پیدا خواهد کرد. ایندسته از اقتصاددانان اکیدا با سیاستهای تکنرخی مانند ارز 4200 تومانی مخالفند و آن را رانتزا و نابودکننده تولید داخل میدانند.

درواقع معتقدند که تکنرخ شدن دلار روی عددی مانند 4200 تومان اولا بهدلیل اختلاف با نرخ در بازار آزاد، رانتزا خواهد شد و دوم چنین نرخی کالاهای خارجی را ارزان کرده و بالطبع واردات را بالا میبرد. صاحبان این عقیده در شرایط عادی یک اقتصاد بیراه نمیگویند و هیچ عقل سلیمی نمیتواند نظرات آنها را رد کند اما شرایط در اقتصاد ایران متفاوت است.

اولا؛ زمانی که در بازاری نه در سمت عرضه و نه در سمت تقاضا عوامل جزئی فعال نیستند و در اصطلاح عرضه و تقاضا «کاملا بیکشش» است، پایهریزی نظام ارزی مبتنیبر بازار محال است.

دوم؛ اینکه نرخ دلار باید براساس اختلاف تورم در ایران و آمریکا بالا رود (نظریه برابری) صحیح اما شرط اصلی این نظریه آزاد بودن جریان سرمایه بین کشورهاست که در ایران بهدلیل تحریم وجود ندارد.

سوم؛ تجربه ثابت کرده که افزایش نرخ دلار در کشور ما به افزایش صادرات منجر نشده و درواقع برخلاف چینیها که با این مکانیزم بازارهای دنیا را فتح کردهاند، در کشور ما بهدلیل تکمیل نبودن صنایع و خامفروشی به هیچ، افزایش نرخ دلار مسبب افزایش صادرات ما نخواهد شد. چهارم؛ در کشور ما که تولید کالا و خدمات، وارداتمحور است و درصورت عدم واردات کالاهای سرمایهای یا واسطهای فلج خواهد شد، تقویت پول ملی در برابر دلار در اولویت خواهد بود.

بانک مرکزی ریال را حفظ کند

موافقان احیای ارزش پولی ملی در درجه اول معتقدند هرچقدر ریال یا تومان کمتری به ازای یک دلار پرداخت کنیم، پول قویتر و درنتیجه اقتصاد قویتری داریم. از همینرو این دسته از اقتصاددانان نظام تثبیت نرخ ارز را کاراتر دانسته و میگویند در شرایطی که متغیرهای برونزا مانند تحریم و... درحال رخ دادن است، بایستی هرچه زودتر اقدام به تعیین نرخ ارز در نرخی بسیار پایینتر از بازار کرد و از تاثیرات تورمی آن جلوگیری بهعمل آورد. این اقتصاددانان تورم فشار هزینه یا تورم از سمت عرضه را مهم میدانند و هرگونه افزایش نرخ ارز که باعث افزایش هزینههای تولید (افزایش قیمت کالاهای واسطهای و سرمایهای که وارد میشود) شود را محکوم و عاملی برای بههمریختگی اقتصاد داخل میدانند.

در پاسخ به این دیدگاه باید عنوان کرد در شرایط خاص مانند تحریم و در شرایط ارزی پیچیده مانند بازار ارز ایران، مدیریت نرخ ارز آنهم بهصورت شناور و نه بهصورت تثبیتی قابلقبولتر بهنظر میرسد. مثلا فکرش را کنید که به شما بگویند نرخ دلار را تعیین کنید. نمیشود نرخ دلار را به یکباره روی 3500 تومان تعیین کرد؛ چراکه در این صورت تقاضا بهشدت بالا رفته و بازار را برهم میزند.

از طرفی اگر قیمت دلار بسیار بالا مانند 30 هزار تومان نیز تعیین شود، عرضه بهشدت بالا رفته و مجددا بازار برهم خواهد خورد، بنابراین اولا؛ باید سیاستگذار پولی یعنی بانک مرکزی نرخ و تارگتهای حدودی را متناسب با اقتصاد روز ایران برای دلار انتخاب کند و برای نگاه دلاری قیمت در آن بازه سیاستهای انقباضی و انبساطی خود را بهکار گیرد. دوم؛ بانک مرکزی باید در آزادسازی ذخایر ارزی تمام تلاش و توان خود را بههمراه وزارت خارجه کشور بهکار گیرد. سوم؛ جهت صرفهجویی در نرخ ارز باید تهاتر کالاها، جدیتر و عملیتر از سالهای گذشته با همکاری وزارت صمت اتفاق افتد.

3 دستورکار برای تقویت پول ملی

وحید شقاقیشهری، رئیس دانشکده اقتصاد دانشگاه خوارزمی و کارشناس مسائل اقتصادی درمورد مساله «ارزش پول ملی» اظهار داشت: «یکی از موضوعاتی که درحال حاضر با نرخ ارز، تورم و همچنین اعتبار اقتصاد ایران گره خورده، همین ارزش پول ملی و تقویت آن است. کاهش ارزش پول ملی و افزایش نرخ ارزهایی مانند دلار، موجبات نوسانات و افزایش قیمت در بازار دارایی و بازار اقلام مصرفی میشود.

از طرف دیگر نوسانات نرخ ارز یا ارزش پول ملی میزان نااطمینانی و ریسکها را نشان میدهد. درمجموع از این موارد است که ارزش پولی مساله مهمی میشود. درطول دهههای گذشته بهرغم تلاشهای صورتگرفته شاهد کاهش ارزش پولی درطول چهار دهه اخیر بودیم و هر زمان که تحریمها یا دیگر تکانههای خارجی قوت گرفته، شدت سقوط نیز بیشتر شده است.»

وی در پاسخ به این سوال مهم که راههای تقویت پول ملی چیست، ادامه داد: «برای حفظ ارزش پول یا تقویت آن ابتدائا باید به ریشهیابی موضوع دست زد. مثلا چرا دولتهای گذشته باوجود داشتن دغدغه پول ملی در این موضوع موفق نبودهاند؟ دلیل آن به این برمیگردد که ارزش پول ملی، موضوعی تکدستگاهی نبوده و ازقضا برای احیای آن نیازمند رویکرد سیستمی (چند دستگاه) خواهیم بود.»

شقاقی توضیح داد که ارزش پولی ملی به چهار بعد برمیگردد: «یک بعد ارزش پولی ملی به بدهیهای خارجی، یک بعد به کسریهای تجاری، بعد دیگر به قاچاق کالا و خدمات (اقتصاد غیررسمی) و درنهایت به تورم برمیگردد. این چهار مورد ریشههای مهم حفظ و تقویت پول ملی خواهد بود که درصورت عدم اصلاح به تضعیف قدرت پول ملی منتج خواهد شد.» این استاد دانشگاه افزود: «بهدلیل پایین بودن بدهیهای خارجی ایران، نظام ارزی کشور از این طریق تهدید نمیشود، بنابراین بعد اول برای اقتصاد کشور فعال نیست.

اما بعد دوم، در عموم سالها شاهد کسری تجاری غیرنفتی هستیم که اگر درآمد نفتی باشد، پوشش خواهیم داد و هر زمان که درآمد نفت حالا به هر دلیلی کم باشد یا نباشد، این کسری بیشتر به چشم خواهد آمد و کفاف صادرات ما را نخواهد داد و با قیمتها در بازار ارز فشار خواهد آورد. پس باید بهدنبال کاهش کسری تجاری غیرنفتی باشیم که این امر با اصلاح ساختاری گسترده از مسیر توسعه صادرات صنعتی و غیرنفتی، مدیریت واردات و درنتیجه کاهش کسری را طلب میکند. توسعه صادرات غیرنفتی یک پروسه کلان کشوری است که با اقدامات شعاری و عجولانه حل نخواهد شد، بلکه به انحصارزدایی، تشویق سرمایهگذاری، افزایش دیپلماسی اقتصادی و... نیاز خواهد داشت.»

این اقتصاددان در ادامه به دو بعد دیگر پرداخته و توضیح میدهد: «حجم اقتصاد غیررسمی و قاچاق کالا و ارز در اقتصاد کشور بسیار بالاست که حل آن یک عزم جدی در مبارزه با رانت و فساد میخواهد که متاسفانه تاکنون دولتی در مواجهه با آن موفق نبوده است. بعد بسیار مهم تورم است که تا زمانی که کنترل نشود، به نرخ ارز نیز سرایت خواهد کرد.

درواقع هر زمان تورم بالا میرود با یک وقفه زمانی منتظر افزایش نرخ ارز باشیم که خود افزایش نرخ ارز نیز مجددا باعث افزایش تورم میشود، بنابراین باید بهسراغ مسائل ریشهای تورم برویم. این کار نیز اصلاحات گستردهای میخواهد که اصلاح نظام بودجه و انضباط مالی کشور، اصلاح نظام بانکی، عدم دستدرازی به منابع بانکها و بانک مرکزی جزء مهمترین آنها است.»

شقاقی در پایان اضافه کرد: «ارزش پولی و احیای آن نیازمند یکسری اقدامات و اصلاحات گسترده در اقتصاد کشور است که با دستور یا با عرضه ارز در بازار و همچنین شعار حل نخواهد شد. ممکن است در دورهای بهدلیل بهبود وضعیت درآمدهای نفتی یا برداشته شدن تحریمها ما بتوانیم بهصورت مقطعی و دورهای نرخ ارز را با ارزپاشی نگاه داریم، اما این مکانیزم با هر تکانه و شوکی برهم خواهد خورد. به همین دلیل حفظ و تقویت ارزش پول ملی فراتر از عملکرد بانک مرکزی و وزارت اقتصاد است و رویکرد سیستمی میخواهد.»

پول قوی در گرو اقتصاد و تولید قوی

مرتضی عزتی، اقتصاددان و عضو هیاتعلمی دانشگاه تربیتمدرس درخصوص ارزش پول ملی گفت: «قوت پول ملی به نرخ برابری آن با پولهای خارجی برنمیگردد، بلکه به این موضوع برمیگردد که آیا پول ملی ما در کشورهای خارجی خریدار دارد یا خیر؟ اگر پولی در دنیا مشتری داشت، یعنی این پول قدرت دارد و همین مساله است که نشان میدهد ارزش پولی چه مقدار است.

بحث دیگری که اشتباها ارزش پول ملی تلقی میشود، ارزش برابری پول با ارزهای خارجی است. اینکه یک واحد پول ما چند واحد دلار خواهد شد، اهمیتی ندارد. مثلا چند صد یوان چین برابر با یک دلار است، اما این یوان چین بهدلیل داشتن مشتری در تمام دنیا از قدرت بالایی برخوردار است. مثلا کشوری وقتی از دلار برای ذخایر خود استفاده میکند، یعنی میداند دلار تقاضای بالایی دارد و همین قدرت دلار است که کارایی و ارزش آن را بیشتر کرده است. دلیل اصلی قوی شدن پول ملی تنها ازطریق بالا بودن توان اقتصادی و تولیدی میسر خواهد شد.»