فزونی عرضه تسهیلات بانکی و دشواری مردم در دریافت وام

گروه اقتصاد خبرگزاری علم و فناوری آنا؛ اگرچه مطابق با آمار بانک مرکزی در ۷ ماه ابتدایی امسال سهم تسهیلات خرد از کل تسهیلات بانکی از ابتدای امسال حدود ۲۳ درصد بوده است، اما گزارشهای رسیده و میدانی نشان میدهد بخش عمدهای از متقاضیان تسهیلات خرد در دریافت این وام مشکل داشته و برخی نیز با پاسخ منفی بانکها مواجه شدهاند.

تسهیلات خرد کمتر از ۳۰۰ میلیون تومانی

از کل تسهیلات پرداختی در ۷ ماه ابتدایی امسال، مبلغ ۶،۲۹۶.۶ هزار میلیارد ریال معادل ۲۲.۱ درصد به صورت تسهیلات خرد اعطا شده است.همچنین مبلغ ۵۴۳.۶ هزار میلیارد ریال نیز در قالب کارتهای اعتباری انجام شده است که با احتساب این مبلغ، کل تسهیلات پرداختی خرد (کمتر از سه میلیارد ریال) به مبلغ ۶،۸۴۰.۲ هزار میلیارد ریال معادل ۲۳.۶ درصد کل تسهیلات پرداختی را شامل میشود.

جعفر قادری، عضو کمیسیون برنامه و بودجه مجلس در گفتوگو با خبرنگار آنا عنوان کرد: مردم با مشکلاتی در دریافت وام خرد از جمله وام فرزندآوری مواجه شدهاند. بانکها در پاسخ به این انتقادات میگویند که منابع کافی برای همه تسهیلات در اختیار ندارند.

بهبود وضعیت تسهیلاتدهی منوط به افزایش منابع و سرمایه بانکی

وی افزود: بهبود وضعیت تسهیلاتدهی در نظام بانکی منوط به افزایش منابع و سرمایه بانکی است. بانکها میگویند هزینه تجدید منابع برای آنها بالاست و به همین دلیل قادر نیستند به تسهیلات تکلیفی و تعهدات خود عمل کنند.

عضو کمیسیون برنامه و بودجه مجلس خاطرنشان کرد: در قانون تأمین مالی برای زیرساختها شورایی تعیین شده است که این شورا میتواند تقسیم کاری مناسب بین صندوقهای قرضالحسنه، بانکها و صندوق توسعه ملی ایجاد شود تا هر کدام از این بخشها تسهیلات خاصی را پوشش دهند.

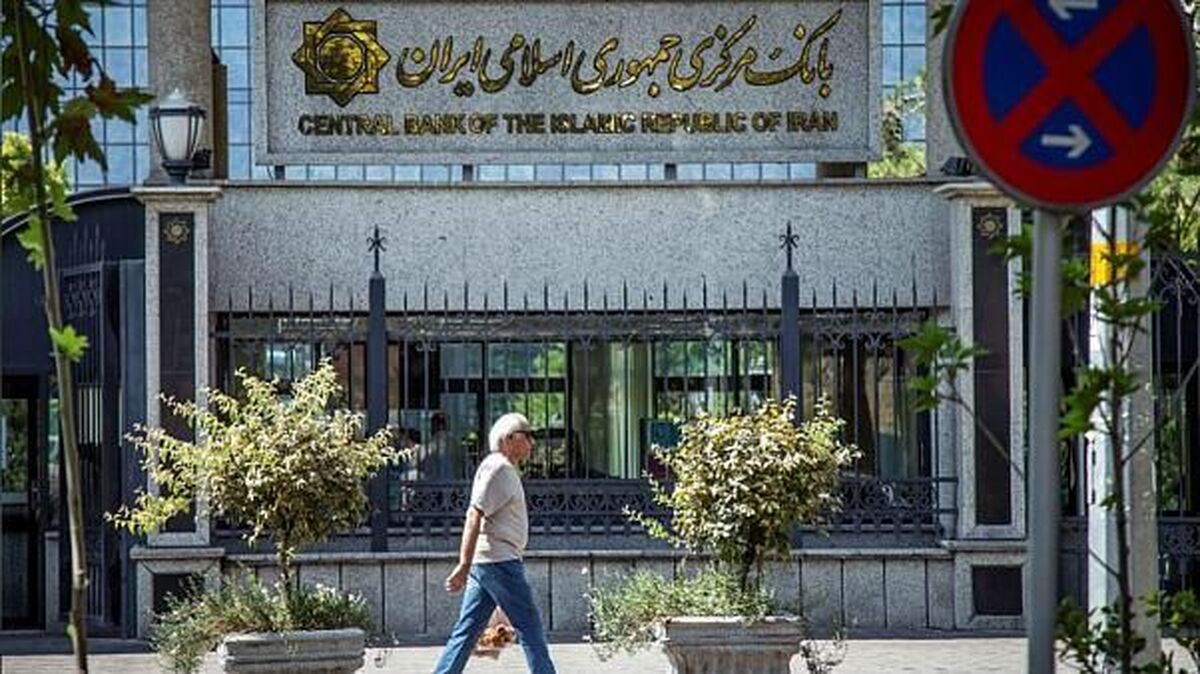

با اصلاح قانون بانک مرکزی این بانک نظارت بیشتری بر فعالیت بانکها خواهد داشت

وی در مورد تخلفاتی که بانکها در تخصیص منابع به شرکتهای زیرمجموعه خود یا کارکنان خود دارند، تصریح کرد: در اصلاح قانون بانک مرکزی به این موضوع که این بانک بتواند از اختیارات قانونی بیشتری برای نظارت بر بانکها برخوردار باشد توجه شده است.

قادری تصریح کرد: بانک مرکزی باید از اختیارات قانونی خود در بحث نظارت بهتر بر عملکرد بانکها استفاده کند تا از سوءاستفادهها در این زمینه جلوگیری شود.

کنترل ترازنامهای بانکها و محدودیت اعطای تسهیلات بانکی

حجتالله فرزانی، کارشناس امور مالی و بانکی نیز در گفتوگو با خبرنگار آنا، عنوان کرد: بانکها با تسهیلات تکلیفی و تبصرههای قانونی زیادی مواجه هستند که باید به آنها عمل کنند و از سوی دیگر بانک مرکزی از طریق ابزار کنترل مقداری ترازنامه بانکها رشد دارایی آنها را کنترل میکند. کنترل دارایی بانکها به این معناست که بانکها نمیتوانند بیش از ۲ درصد در ماه رشد تسهیلات داشته باشند که خود یک عامل کنترلی است.

کاهش توان اعتباردهی بانکها با افزایش حجم سپرده قانونی

وی افزود: همچنین سیاست بانک مرکزی در این زمینه جریمه بانکها بوده است به گونهای که سپرده قانونی بانکها را افزایش داده است. افزایش حجم سپرده قانونی بانکها به معنای آن است که توان اعتباردهی بانکها به ازای هر یک درصد افزایش ۸ درصد کاهش یافته است.

افزایش نرخ سپرده قانونی بانکها به ۱۳ درصد

کارشناس امور مالی و بانکی عنوان کرد: نرخ ۱۰ و نیم درصدی سپرده قانونی بانکها به ۱۳ درصد افزایش یافته که به معنای آن است که از نگاه پولی سیاست انقباضی در قبال بانکها در پیش گرفته شده است. از سوی دیگر به دلیل فشارهایی برای اعطای تسهیلات قاعدهمند و اضافه برداشت بانکها موجب شده تا دست بانکها در دسترسی به منابعی که بتوانند مورد استفاده قرار دهند و تسهیلاتدهی داشته باشند کمتر شده و این شرایط پررنگ شده که توان بانکها در ارائه تسهیلات کاهش یافته است.

وی خاطرنشان کرد: حجم تسهیلات بانکها براساس همین موارد کاهشی بوده و رشد شتابان سالهای گذشته را ندارد؛ البته انتظارات زیادی برای ارائه تسهیلات خرد با توجه به تبلیغاتی که در مورد انواع وام خرد وجود دارد افزایش یافته است. همچنین اعطای تسهیلات در قالب تکلیفها نیز افزایش یافته است و این شرایط بانکها را در اعطای تسهیلات با شرایط جدیدی روبهرو کرده است.

فرزانی تصریح کرد: البته آمارهای بانک مرکزی نشان از رشد اندک اعطای تسهیلات در سال جاری داشته که نشان میدهد منابع بانکها در این زمینه مصرف شده است؛ اما سطح انتظارات و تقاضاها با توان بانکها همخوانی ندارد.

بخشی از تقاضاها در سیستم بانکی کاذب است

وی اظهار کرد: بخشی از تقاضاها در سیستم بانکی نیز تقاضای کاذب است به این معنا که در شرایط عقب ماندن نرخ سود تسهیلات ۲۳ درصدی بانکها از نرخ تورم بیش از ۴۰ درصد علاقهمندان به دریافت تسهیلات بیشتر شدهاند، چون نرخ بهره منفی موجب شده تا افراد با استفاده از این تسهیلات کالایی را خریداری و سود مناسبی به دست آورند.

کارشناس امور مالی و بانکی عنوان کرد: مجموعه عوامل گفته شده در کنار تخلفات بانکها طبیعی است که سطح تسهیلاتدهی را کاهش داده است. بانکها در مقاطعی به سمت بنگاهداری رفتهاند و در مقاطعی مطالبات و بدهی بانکها از طریق سهام شرکتها پرداخت شده که اکنون در شرایط رکود به فروش نمیرود.

مقاومت بانکها در مقابل عدم بنگاهداری

وی بیان کرد: مقاومت بانکها در مقابل واگذاری بنگاهداری نیز یکی از عواملی است که موجب شده بانکها منابع در اختیار چندانی برای تسهیلات دهی به مردم نداشته باشند. با فشار تقاضای تسهیلات بر این موضوع تمرکز شده که بانکها باید سرمایهگذاری جدید نداشته باشند و واگذاری انجام دهند تا بتوانند به اعطای تسهیلات بپردازند.

فرزانی در مورد اختصاص ۳۰ درصد از منابع یک بانک به کارکنان و شرکتهای زیرمجموعهاش و بروز تخلف، اظهار کرد: تخلف باید با یک متر و معیاری سنجیده شود. در بحث وام کارکنان به نظر میرسد تبلیغات رسانهای در حال انجام است، چون اخبار رسیده حاکی است که بانک مرکزی سقفی را برای اعطای بانک به هر کارمند تعیین کرده است که اعطای وام بیشتر به کارکنان را محدود میکند.

وی افزود: بانکها سرمایهگذاریهایی داشته و شرکتهایی را تأسیس کردهاند که به اصطلاح به آن بنگاهداری میگویند که بانکها در حوزه بنگاهداری در گذشته ورود داشتهاند و برخی از این بنگاهها نیز به ناچار در اختیار آنها قرار گرفته و در قبال رد دیون دولتی بوده است. این شرکتها به گونهای بزرگ هستند که کسی توان خرید آنها را ندارد و بانک نمیتواند آنها را واگذار کند.

دلایل شرکتداری بانکها چیست؟

کارشناس امور مالی و بانکی تصریح کرد: یکی دیگر از دلایل شرکتداری بانکها نیز آن است که برخی بنگاهها و شرکتها تسهیلاتی دریافت کرده و قادر به بازپرداخت آن نشدهاند و به همین دلیل بانک آن را تملک کرده است و در فرآیند تملک به نام بانک شده است. بانکها مکلف هستند مطابق با بخشنامه قوه قضائیه و دولت این شرکتها را سرپانگه دارند و حق تبدیل آنها را ندارند به همین دلیل بانکها ناچار هستند که هزینه کنند و شرکت را سرپا نگه دارند.

وی خاطرنشان کرد: باید تمهیداتی پیشبینی شود تا بانکها بتوانند سهام این شرکتها را که بزرگ هم هستند و خرید آنها از توان بخش خصوصی خارج است، واگذار کرد. در بحث واگذاری اموال بانکها باید عرضه عمومی انجام شود.

به گزارش آنا، کارشناسان تأکید دارند که ضروری است به افزایش توان مالی بانکها از طریق افزایش سرمایه و بهبود کفایت سرمایه بانکها، کاهش تسهیلات غیرجاری و بازگرداندن آنها به مسیر صحیح اعتباردهی بانکها، افزایش بهرهوری بانکها در تأمین سرمایه در گردش تولیدی، پرهیز از فشارهای مضاعف بر دارایی بانکها و ترغیب بنگاههای تولیدی به سمت بازار سرمایه به عنوان یک ابزار مهم در تأمین مالی طرحهای اقتصادی توجه ویژهای کرد.در حالی که اکنون به دلیل مشکلات ساختاری و عملکرد نامناسب بانکی شرایط آن وجود ندارد.

انتهای پیام/